Indici

Indicele Fricii și Lăcomiei: Ce este, din ce este compus și cum să-l interpretezi?

Indicele fricii și lăcomiei, popular sub numele de Fear and Greed Index, este unul dintre cei mai cunoscuți indicatori de sentiment de pe piață. Cei de pe piață apelează, de obicei, la acesta atunci când se produc scăderi puternice, deoarece măsoară nivelurile de frică (fear) și lăcomie (greed). În cele ce urmează, vom prezenta în detaliu ce este, dar și cum funcționează Fear & Greed Index.

Ce este Indicele Fricii și Lăcomiei?

Indicele fricii și lăcomiei poartă acest nume întrucât măsoară aceste două sentimente ale investitorilor printr-o serie de indicatori. Este elaborat și publicat zilnic de portalul financiar CNN Money. Obiectivul acestui indice este de a arăta în ce măsură operatorii de pe piață se mișcă din frică sau lăcomie în momentul actual.

Pentru a putea măsura aceste două sentimente, se iau în considerare diverși factori. Printre aceștia regăsim volatilitatea, rapoartele de vânzare/răscumpărare, puterea prețului acțiunilor, cererea de obligațiuni junk, dar și altele.

Ținând cont de aceste aspecte, indicele fricii și lăcomiei arată investitorilor dacă piața poate continua să scadă sau, dimpotrivă. În funcție de concluzii, fiecare investitor se poate poziționa, după cum dorește, pentru a profita cât mai mult de situația prezentă.

Deși indicele fricii și lăcomiei nu definește ce se va întâmpla cu piața, consituie un instrument util pentru a profita de oportunități sau, cel puțin, pentru a le evalua.

👉 Mai multe informații: Bullish vs bearish in tranzacționare: Ce înseamna pentru traderi?

Cum se elaborează indicele Fricii și Lăcomiei?

Responsabilul cu elaborarea acestui Indice sau, mai bine zis, calcularea lui, este CNN Money. Pentru a face acest lucru, acesta se bazează pe 7 indicatori:

1. Momentum-ul acțiunilor

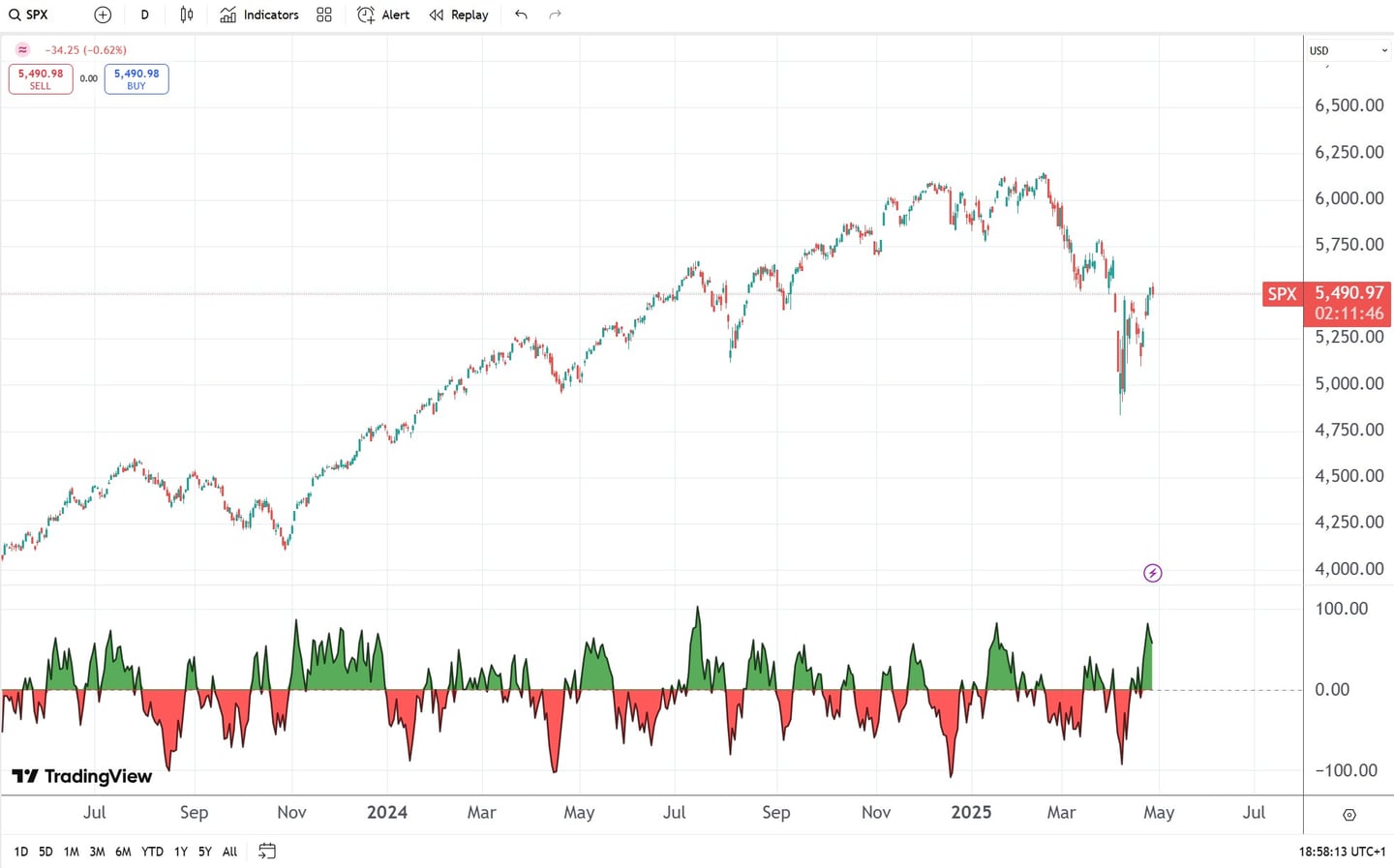

Momentum-ul acțiunilor este, de asemenea, un indicator important. Acesta se calculează relaționând comportamentul S&P 500 cu media sa mobilă pe 125 de zile:

Conform MarketWatch, în acest grafic putem observa comportamentul S&P500 (linia albastră) și media sa mobilă (linia neagră) din 21 februarie. Iată cum poate fi interpretat acesta:

- Panică: dacă indicele este mult peste media sa mobilă, acesta este un semn că poate exista o anumită doză de frică. Acest lucru poate favoriza presiunea de a vinde acțiuni.

- Neutru: atunci când indicele se apropie de media sa mobilă, sentimentul este mai degrabă unul neutru.

- Lăcomie: când S&P500 este mult sub media sa mobilă, ne aflăm într-o perioadă de „zile negre”. De obicei, în cadrul acestora, mulți investitori optează pentru achiziții considerate agresive.

2. Puterea prețului acțiunilor

Aceasta se calculează ținând cont de numărul de valori care se află la maxime și minime în ultimele 52 de săptămâni pe NYSE (New York Stock Exchange).

Astfel, în cazul în care există o cantitate mare de valori maxime, există posibilitatea apariției unei vânzări masive, care conduce la o scădere a pieței.

În caz contrar, dacă există multe acțiuni la minime, acesta constituie un indicator direct legat de momentum-ul acțiunilor. Pentru a exemplifica concret această situațe avem în vedere următoarele:

- Când S&P500 este sub media sa mobilă, ne gândim că numărul de companii la maxime va fi minim.

- Dacă, dimpotrivă, S&P500 este peste media sa mobilă, va exista un număr mai mare de companii la maxime.

La momentul scrierii acestui articol, numărul de acțiuni la maxime este de 94, în timp ce minimul se situează la 67 de acțiuni.

3. Amplitudinea prețului acțiunilor

Pentru a calcula amplitudinea prețului acțiunilor, se calculează volumul destinat acțiunilor care sunt în tendință ascendentă, față de cel destinat celor în tendință descendentă. Pentru a calcula volumul, vom recurge la oscilatorul McClellan:

4. Opțiuni put și call

Opțiunile sunt derivate financiare care constau într-un contract între două părți. În cadrul acestuia, se stabilește cumpărarea și vânzarea unui activ, la un moment dat și la un preț determinat.

Opțiunile call sunt opțiuni ascendente. Mai exact, în acestea se investește atunci când se așteaptă ca o acțiune să crească. Opțiunile put, pe de altă parte, sunt descendente.

👉 Mai multe informații: Cinci strategii de investiții cu opțiuni

Ca indicator, acestea sunt foarte utile, întrucât, în funcție de volumul de investiții în opțiuni call și put se poate intui sentimentul operatorilor. În acest caz, s-ar putea calcula raportul put/call comparând ce volum de tranzacționare de opțiuni call și put există. În acest fel, ne putem da seama dacă așteptările înclină către ascendente sau descendente.

Pentru aceasta, trebuie să ne uităm la Raportul Put/Call pe 5 Zile al CBOE (Chicago Board Options Exchange).

Acest indice tinde să oscileze între 0,7 și 1,2 puncte. Cu cât indicele este mai mic, cu atât există mai multă panică. Totuși, pe măsură ce acest indice se apropie de suportul său natural de 0,7, indicatorul fricii și lăcomiei ar putea începe să se schimbe ușor.

5. Spread-ul obligațiunilor junk

Acest calcul reprezintă diferența dintre randamentele obligațiunilor cu grad de investiție și obligațiunile junk.

Atunci când piața bursieră scade, obligațiunile sigure ale țărilor cele mai solvabile sunt cele mai solicitate, deoarece investitorul caută siguranță. Pe de altă parte, când piața bursieră crește și investitorul se simte în siguranță, poate apela la obligațiunile junk care, deși sunt mai nesigure, oferă randamente mai mari.

Așadar, putem afirma faptul că acest indicator funcționează invers față de piață.

👉 Venitul Fix: în ce Obligațiuni să investești? – Ghid complet

6. Volatilitatea pieței

Pentru a verifica volatilitatea pieței, apelăm la indicele VIX (Volatility Index), luând ca referință media sa mobilă din ultimele 50 de perioade. Când aceasta se află la maxime sau peste media sa mobilă, înseamnă că este vorba despre o volatilitate mai mare și, prin urmare, mai multe posibilități de mișcări bruște.

Când volatilitatea este scăzută, lăcomia poate crește deoarece investitorul percepe că piețele sunt calme.

Teoria acestui indicator este că dacă piața se află în scădere, investitorii își vor acoperi portofoliul cumpărând mai multe opțiuni put. Pe de altă parte, dacă operatorul este optimist, investitorii nu vor cumpăra opțiuni put pentru că nu vor vedea necesitatea de a se proteja. În rezumat, el reflectă așteptările pentru viitorul apropiat și, adesea, este opusul unui indice.

7. Cererea de active fără risc

Calculul cererii de active fără risc este diferența dintre randamentele acțiunilor și cele ale obligațiunilor Trezoreriei SUA. Dacă randamentul acțiunilor și cel al obligațiunilor se apropie, acest indicator va influența negativ Indicele fricii și lăcomiei. Mai precis, prin aceasta se înțelege că majoritatea investitorilor caută active mai sigure pentru că se tem că piața va scădea.

În graficul de mai sus, putem observa cum în perioada 2008-2013 (criza financiară și recesiunea ulterioară) existau multe îndoieli cu privire la S&P500. Acest lucru s-a repetat în martie 2020, când a avut loc un nou crash bursier.

Același lucru se întâmplă și invers. Cu cât este mai mare diferența dintre randamentul obligațiunilor și cel al acțiunilor, în beneficiul celor din urmă, cu atât va fi mai mare lăcomia (culoarea verde) în indicele fricii și lăcomiei.

Cum se interpretează indicele fricii și lăcomiei?

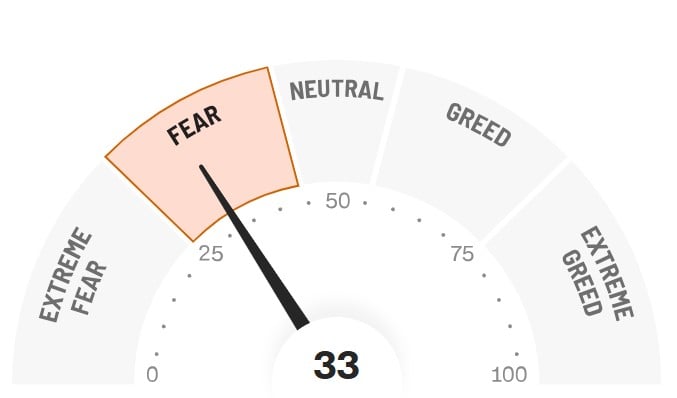

Prin intermediul calculelor expuse mai sus, vom obține rezultatul Indicelui de frică și lăcomie. Acest indice se mișcă între 0 și 100 de puncte, având următoarea interpretare:

- 0-24: frică extremă

- 25-49: frică

- 50-74: optimism

- 75-100: optimism extrem

La momentul redactării acestei prezentări, indicele se află la 33 de puncte. Acest lucru indică faptul că sentimentul operatorilor de pe piață este de frică

La ce folosește indicele fricii și lăcomiei al CNN?

Indicele fricii și lăcomiei al CNN este un indicator al sentimentului pieței. Este important ca investitorii să știe faptul că acesta este un indice care ne oferă informații despre piață. Totuși, este crucial să menționăm faptul că acesta nu ne garantează creșterea sau scăderea. El pur și simplu reprezintă un alt aspect, care merită a fi luat în consideare.

Utilitatea sa constă în a ne clarifica care este sentimentul operatorilor la momentul actual.

Mai exact, este important să știm dacă ne aflăm într-un moment de frică sau frică extremă, ceea ce indică pericol pe piețe. Sau, dimpotrivă, trebuie să avem în vedere dacă acesta indică un sentiment de lăcomie sau chiar lăcomie extremă, ceea ce ne va duce cu gândul că se așteaptă creșteri puternice pe bursă.

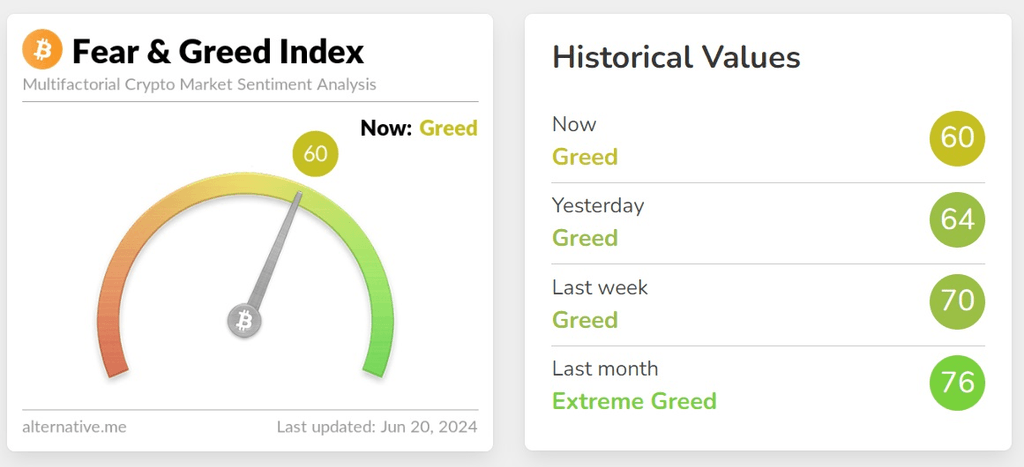

Care este indicele fricii și lăcomiei în cripto?

La fel cum există indicele fricii și lăcomiei pentru a măsura sentimentul de frică și lăcomie în S&P 500, există aceeași măsură și pentru sectorul criptomonedelor. Acesta se regăsește sub numele de Indice cripto de frică și lăcomie sau, în engleză, Crypto Fear & Greed Index.

Acest indice marchează, în aceeași manieră, un număr între 1 și 100. Cu cât este mai mic, cu atât înseamnă mai multă frică, iar cu cât este mai mare, cu atât mai multă lăcomie.

Printre factorii care sunt luați în considerare pentru piața cripto regăsim următoarele aspecte:

- Volatilitate: reprezintă 25% din indice și compară datele actuale de volatilitate și scăderile maxime cu media ultimelor 30 și 90 de zile pe piața cripto.

- Impuls/volum: măsoară impulsul și volumul de cumpărare și vânzare actuale de Bitcoin. De asemenea, le compară cu media ultimelor 30 și 90 de zile, reprezentând 25% din indice.

- Rețele sociale: reprezintă 15% din valoarea indicelui. Urmărește mențiunile și postările despre Bitcoin pentru a afla care este interesul general.

- Sondaje: realizează sondaje între 2000 și 3000 de participanți și reprezintă, de asemenea, 15% din indice.

- Dominanță: acest factor calculează dominanța Bitcoin în raport cu restul criptomonedelor. Când Bitcoin câștigă dominanță, este pentru că frica predomină și investitorul se îndreaptă către criptomoneda pe care o consideră mai sigură. Când Bitcoin pierde cota de piață în raport cu restul criptomonedelor, curajul și lăcomia sunt mai mari. Ea reprezintă 10% din indice.

- Tendințe: se urmăresc tendințele Google și căutările de criptomonede, reprezentând ultimul 10% din indice.

👉 Cum să investești în criptomonede | Ghid complet pentru traderi

Concluzii Greed and Fear Index

Indicele fricii și lăcomiei în industria criptomonedelor, deși util pe termen scurt, este mai puțin fiabil decât originalul. Acest lucru se datorează întrucât unii dintre factorii săi, cum ar fi rețelele sociale, sondajele și tendințele, sunt mai puțin obiectivi. Totuși, asta nu înseamnă că nu este un instrument bun pentru anticiparea anumitor mișcări pe piața cripto și pentru a le valorifica.

În definitiv, indicele fricii și lăcomiei este un fel de imagine, care ne arată starea de spirit a pieței. Aceasta poate fi tristă și în alertă, sau veselă și relaxată. Tocmai de aceea, indicele are, de obicei, o relație foarte directă cu VIX. Acesta, din urmă, este un indice care măsoară volatilitatea așteptată pe termen scurt.